auアセットマネジメントが低コストのレバレッジ型ファンドを設定

~レバレッジ型ファンド信託報酬最安水準(※1)「auAMレバレッジ NASDAQ100」~

auアセットマネジメント株式会社(以下、「当社」)は、2022年7月28日に、米国の株価指数であるNASDAQ100指数を対象とした低コストのレバレッジ型ファンド(※2)「auAMレバレッジ NASDAQ100」(追加型公募投資信託、以下、「本ファンド」)を新たに設定したことをお知らせします。

当社は、自社運用体制立ち上げのため、2021年夏に外部より高度な専門能力を持つ運用人材を迎え入れ、機関投資家向けファンドの新規設定・運用や投資助言業務の開始などを進めてまいりましたが、今回が自社運用体制を活用した初めての個人投資家向けファンドとなります。

インデックスファンドとレバレッジ型ファンド

近年、公募投資信託業界ではNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)など投資優遇税制の追い風を受ける中、シンプルでわかりやすくコストの低いインデックスファンド(※3)が個人投資家、特に資産形成層を中心に拡大してきました。また、同需要の高まりを背景に、最近では信託報酬が年率0.10%を下回るファンドも登場するなど、運用会社間の商品競争も激化しています。

他方、日々のインデックスの値動きに対して2倍や3倍またはマイナス1倍など一定倍率での値動きを目指す形のレバレッジ型ファンドも、インデックスファンドのレバレッジ型として注目度が高まってきています。同形のレバレッジ型ファンドはその構造上の特性から、特に長期保有する場合においては注意が必要になりますが、レバレッジを活用することで実質的な投資金額が拡大し、資金効率の高い資産運用が実現できる可能性を秘めています。

レバレッジ型ファンド最安水準の信託報酬率

一般的に、レバレッジ型ファンドの信託報酬はインデックスファンドのそれに比べ割高な傾向があります。お客さまの中には、「資金効率を重視し、レバレッジ型ファンドへ投資を行いたいが、信託報酬が高めなことが気になる」という方もいらっしゃると思い、そのようなニーズに応えるべく、レバレッジ型ファンドにおける最安水準の信託報酬率で設定しました。

真にお客さまのためとなる商品を

当社では、本ファンドに限らず、真にお客さまのためとなる商品へのこだわりを強く抱いています。

特に当社運用チームは、アカデミック(学術界)においても多数の実績を残す最高運用責任者(CIO) 東出*を中心とし、最先端の学術研究をベースに、実務上有効な手法を選別した上で、ストーリー性・納得感のあるアクティブクオンツ運用を得意としています。

今後もシンプルでわかりやすい低コストファンドから、TOPクオリティの運用ノウハウが詰まったアクティブクオンツファンドまで、真にお客さまのためとなるファンドを開発・提供してまいります。

*東出 卓朗(ひがしで たくお) 博士(工学) MBA(Finance)

*東出 卓朗(ひがしで たくお) 博士(工学) MBA(Finance)2010年4月 メガバンク入行後、市場部門にて自己勘定取引及びデスククオンツとして勤務。2015年より大手日系資産運用会社にてクオンツ並びにジャッジメンタルファンドマネージャーとして勤務した後、2021年7月にauアセットマネジメントに入社。入社後、インハウス運用体制を立ち上げ、9月1日より現職。資産運用業務に従事しながら飛び級で博士号を拝受。実務・研究の二足の草鞋を履き、真の産学連携での資産運用の実現を目指す。また、幼少期から養われたビジネス力を活かし、運用業界における未開拓領域に次々と切り込んでいき、独立系運用会社で機動性に富む少数精鋭のチームだからこそ実現可能な真の顧客目線での商品の提供を目指す。

主要専門領域はマルチアセット、債券、為替、デリバティブ、アルゴリズム取引。ポートフォリオ最適化やダウンサイドリスクコントロールに関する様々なソリューションの提供や、相場局面等を判断するシグナル組成にも精通。

研究分野は数学(確率解析)、人工知能・機械学習。2017年人工知能学会金融情報学研究会にて優秀論文賞受賞。

兼職として一橋大学大学院 非常勤講師、中央大学理工学研究科 研究員。金融教育にも強い関心をもっており、難しいことを分かりやすく面白く伝えることを意識した講義を目指している。

- (※1)国内大手証券会社で販売している公募投資信託の信託報酬率における当社調べ(2022年7月20日時点)

- (※2)特定の指数や資産、銘柄等に対して2倍や3倍またはマイナス1倍などの一定倍率で投資を行うファンド

- (※3)東証株価指数(TOPIX)など特定の指数に連動した運用を目指すファンド

【auアセットマネジメント】

| 会社名 | auアセットマネジメント株式会社 |

|---|---|

| 所在地 | 東京都千代田区西神田三丁目2番1号 千代田ファーストビル南館4F |

| 代表者名 | 代表取締役社長 清水 慎一 |

| 株主構成 | auフィナンシャルホールディングス 66.6% 大和証券グループ本社 33.4% |

| 事業内容 | 投資運用業 投資助言・代理業 金融商品仲介業 確定拠出年金運営管理業 |

| 登録番号 | 金融商品取引業者 関東財務局長(金商)第3062号 金融商品仲介業者 関東財務局長(金仲)第872号 確定拠出年金運営管理機関登録番号792 |

| 加入協会 | 一般社団法人 投資信託協会 一般社団法人 日本投資顧問業協会 |

auAMレバレッジ NASDAQ100

ファンドの目的

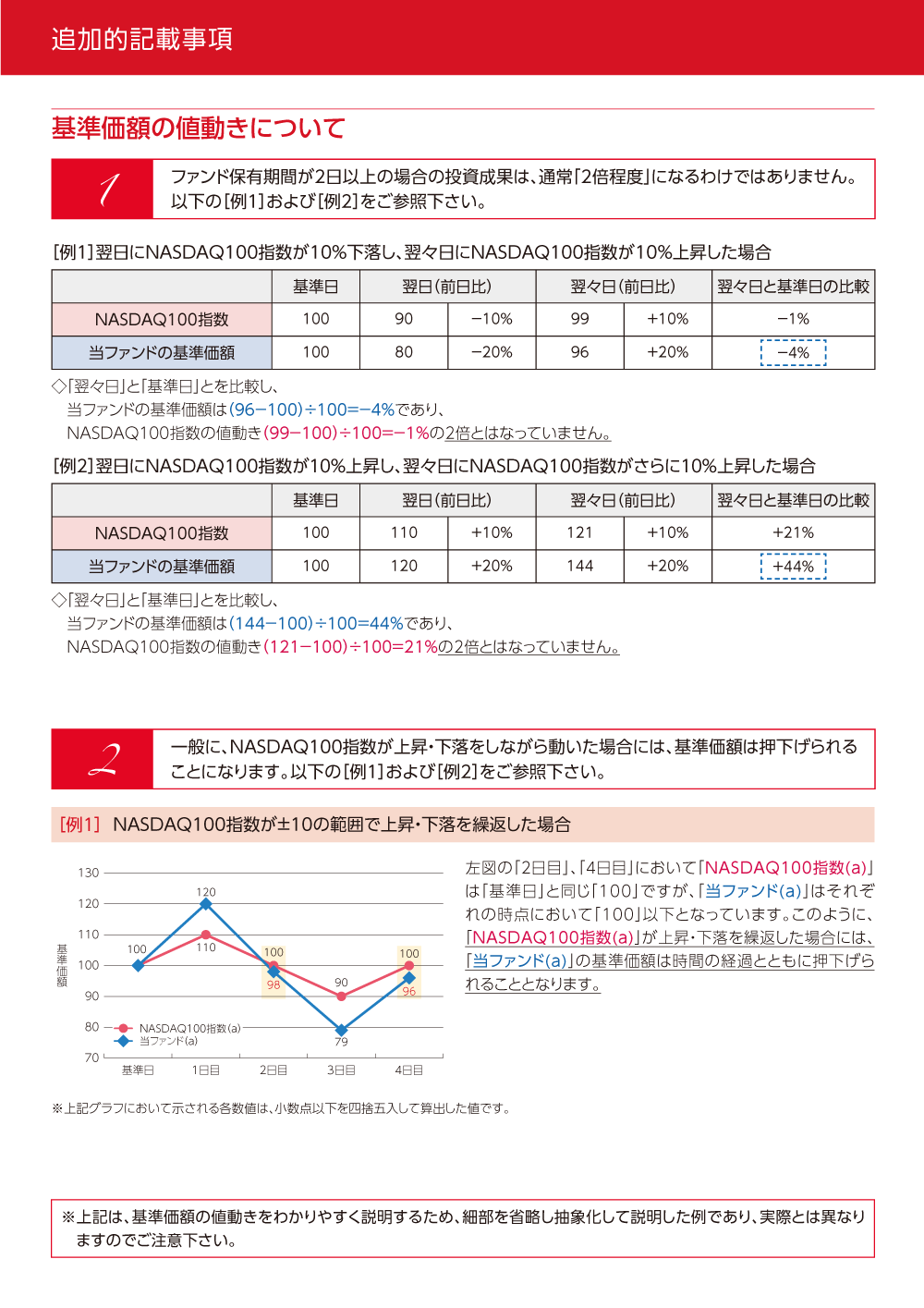

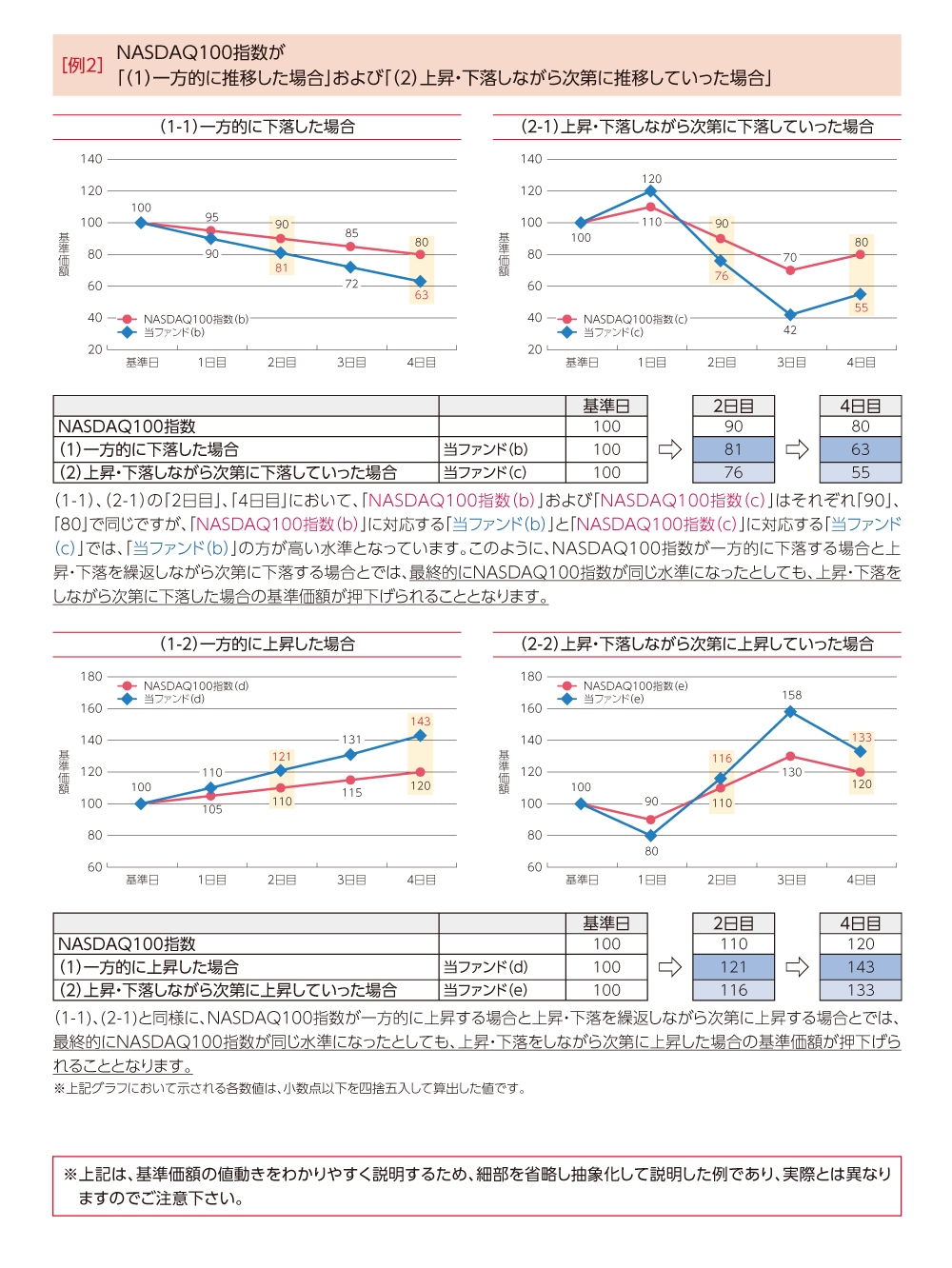

auAMレバレッジ NASDAQ100マザーファンド(以下、「マザーファンド」といいます。)の受益証券を高位に組み入れることにより、日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の値動きの2倍程度となることをめざします。

ファンドの特色

- 主として、マザーファンドの受益証券を主要投資対象とし、日々の基準価額の値動きがNASDAQ100指数(米ドルベース)の値動きの2倍程度となることをめざします。

- マザーファンドを通じて株価指数先物取引の買建玉の時価総額が、原則として信託財産の純資産総額の2倍程度となるように調整します。

- 追加設定、解約がある場合、既存受益者と新規受益者の公平性を維持するために、設定金額と解約金額の差額分に対して、原則として、当日中に株価指数先物取引を買建てもしくは転売するものとします。この結果、株価指数先物取引の買建玉の時価総額は、上記のようにならないことがあります。

- 利用する先物取引は、流動性、効率性等を勘案して決定します。主として、NASDAQ100指数を対象とした先物取引を利用する予定です。売買高等の市況動向等の変化に応じて、他の株価指数先物取引を利用することがあります。 当初設定日直後、大量の追加設定または解約が発生したとき、市況の急激な変化が予想されるとき、償還の準備に入ったとき等ならびに信託財産の規模によっては、ファンドの特色の運用が行われないことがあります。

- ただし、為替変動リスクを完全に排除できるものではありません。

- 為替ヘッジを行う際、日本円の金利が組入資産の通貨の金利より低いときは、金利差相当分がコストとなり、需給要因等によっては、さらにコストが拡大することもあります。

日々の基準価額の値動きは、米国の株式市場の値動きの「ちょうど2倍」になるとはかぎりません。その主な要因は次のとおりです。

- 米国の株式市場の値動きと、利用する株価指数先物の値動きとの差

- 株価指数先物取引の約定価格と終値の差

- 株価指数先物取引をロールオーバーする過程における、限月の異なる先物間の価格差の変動

- 運用管理費用(信託報酬)、監査報酬、売買委託手数料等の負担

- 株価指数先物の流動性が低下した場合における売買対応の影響

- 株価指数先物と最低取引単位の影響

- 配当利回りと短期金利の差

- 将来の米国の金利水準によっては、さらに乖離が拡大する場合があります。

- 為替変動により、株価指数先物取引の買建ての額を円に換算した額が、目標としている額から乖離することにより、目標とする投資成果が達成できない場合があること

投資リスク

当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割込むことがあります。信託財産に生じた利益および損失は、すべて投資者に帰属します。また、投資信託は預貯金とは異なります。

■ 基準価額の主な変動要因 ※変動要因は下記に限定されるものではありません。

- 株価指数先物取引の利用に伴うリスク

- 価格変動リスク・信用リスク(株価の変動・公社債の価格変動)

- 為替変動リスク

- カントリー・リスク

- その他(解約申込みに伴うリスク等)

■ リスクの管理体制

委託会社では、取締役会が決定した運用リスク管理に関する基本方針に基づき、運用部門から独立した部署および会議体が直接的または間接的に運用部門へのモニタリング・監視を通し、運用リスクの管理を行います。

また、流動性リスク管理に関する規定を定め、ファンドの組入資産の流動性リスクのモニタリング等を実施するとともに、緊急時対応策の策定・検証等を行い、リスク管理会議において、流動性リスク管理の適切な実施の確保や流動性リスク管理体制について、監督します。

ファンドの費用

■ 投資者が直接的に負担する費用

| 料率等 | |

| 購入時手数料 | 販売会社が別に定める率<上限>2.2%(税込) |

|---|---|

| 信託財産留保額 | ありません。 |

■ 投資者が信託財産で間接的に負担する費用

| 料率等 | |

| 運用管理費用(信託報酬) | 年率0.4334%(税抜0.394%) |

|---|---|

| その他の費用・手数料 | 監査報酬、有価証券売買時の売買委託手数料、先物取引・オプション取引等に要する費用、資産を外国で保管する場合の費用等を信託財産でご負担いただきます。 なお、運用状況等により変動するため、事前に料率、上限額等を示すことができません。 |

※購入時手数料について、くわしくは販売会社にお問合せください。

※手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。

ご留意事項

- 当資料は、auアセットマネジメント株式会社が作成したプレスリリースであり、金融商品取引法に基づく開示書類ではありません。ファンドの取得の申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認の上、ご自身でご判断ください。

- 投資信託は、預金や保険契約と異なり、預金保険機構・保険契約者保護機構の保護の対象ではありません。証券会社以外でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

- 当資料は信頼できると考えられる情報に基づき作成されていますが、その正確性、完全性を保証するものではありません。

- 当資料中に示された情報等は、作成日時点のものであり、事前の連絡なしに変更されることがあります。

- 分配金は、収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

- 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- ファンド名称の auAM は、auアセットマネジメントの略称です。

以 上